加拿大将限制银行向这部分人发放按揭贷款

2024-03-24

渥太华微生活

来源:星岛都市网

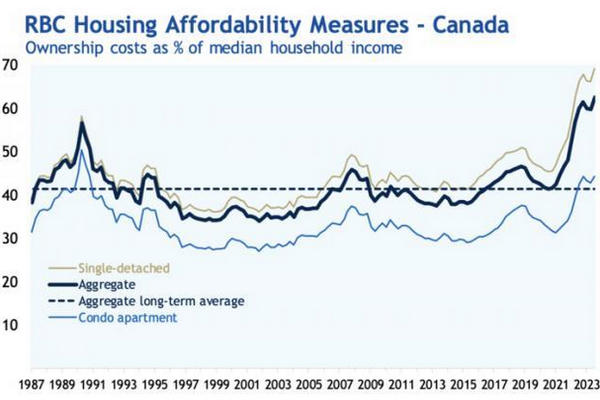

加拿大银行监管机构正在限制银行住宅按揭贷款组合中的高杠杆贷款数量,这些贷款随着价格上涨而激增,使加拿大借款人成为世界上负债最高的国家之一。

《环球邮报》(The Globe and Mail)报道,据3位知情人士透露,联邦金融机构监管办公室(OSFI)已告知贷方,他们必须限制超过借款人年收入4.5倍的按揭贷款数量。《环球邮报》没有透露消息来源,因为他们无权公开谈论这些措施。

允许多伦多和温哥华等昂贵城市有所放宽

新的收入限制是依现有按揭贷款资格规则制定的,包括了联邦压力测试,该测试要求借款人在利率比协商利率高两个百分点的情况下仍有能力支付按揭贷款。

消息人士称,银行获允许接受某些客户超出这一新的收入比率,从而为多伦多和温哥华等昂贵城市的借款人创造缓解空间。但贷款人的放贷将受到上限的限制,亦即可提供高于收入4.5倍的贷款,即贷款与收入(LTI)的比率为450%。

《环球邮报》从措施摘要中得知,新规定仅适用于新的按揭贷款,不适用于现有贷款或需要续约的贷款。预计将于明年第一季生效。这意味着它不会立即抑制本国的房地产市场,本国楼市的销售和价格在去年的低迷之后已开始回升。

根据OSFI的电邮声明,该规则的应用将不同于按揭贷款压力测试。它适用于银行的贷款组合,并不是对借款人的具体限制。

相比之下,压力测试适用于借款人。

OSFI发言人Shane Diaczuk在声明中表示:“我们正在实施的LTI措施是一项投资组合测试,旨在防止低利率时期高杠杆贷款的积累。”

尽管如此,新规定将使一些借款人更难获得足够大的按揭贷款来购买房产,而由于联邦压力测试和更高的利率,借款人已经很难获得按揭贷款。

然而,自2022年初新冠(COVID-19)疫情期间房地产繁荣达到顶峰以来,高杠杆借款人的比例已大幅下降。2023年第四季度,LTI比率高于450%的新增按揭贷款比例为12%,加拿大央行的数据显示,这一数字较2022年第一季的26%有所下降。

对楼市影响将于明年显现

随着按揭贷款规则的加强,潜在购屋者明年将开始感受到影响,可用的选择可能会减少。

专营住宅贷款经纪业务的Frank Mortgage总裁斯科特(Don Scott)表示:“这将限制借款人的选择,尤其是对于大型标的。”该公司与大约20家贷款机构合作,斯科特表示,这可能会将更多的借款人推向私人贷方,这些贷方不像银行那样受到严格监管,也不必进行按揭贷款压力测试,尽管这些贷方收取更高的利率。

银行游说团体加拿大银行家协会(Canadian Bankers Association)发言人Maggie Cheung表示,该行业仍在评估计划中的新政策的影响。

OSFI担心,如果借款人失业或突然被要求支付更高的利率,那么申请高于其年收入4.5倍按揭贷款的借款人更有可能拖欠贷款。

目前,银行对其账簿上的高LTI贷款数量没有限制。但在多伦多和温哥华,潜在购屋者往往需要藉贷超过收入4.5倍的贷款才能购买房产。

当加拿大央行从2022年开始提高利率时,按揭贷款市场开始出现裂缝。2023年1月,OSFI提出了一项限制这些贷款的计划。当时,银行监管机构考虑将银行每季新增贷款的上限设定为25%,但没有公布更多细节。

新措施摘要显示,OSFI已告诉贷方,所有以房产担保的贷款都将纳入其LTI计算中。这包括另一家贷方的第二按揭贷款和房屋净值信贷额度。

新规则不适用于借款人必须支付按揭贷款保险的保险贷款,因为他们的首付低于房产购买价格的20%。这是因为,如果借款人拖欠每月按揭贷款,保险公司将保护银行并支付贷款。

OSFI将按季度评估每家银行超过4.5倍门槛的贷款。该上限将基于个人贷款数量,而不是未偿还贷款金额。

两位消息人士告诉《环球邮报》,每家银行的投资组合中可以高于LTI门槛的百分比,将根据其按揭贷款投资组合的历史构成单独设定。

OSFI表示,在与业界协商后,监管机构选择了一种考虑每个金融机构各自业务模式的方法。

“我们推出这项措施的方式非常适度,”Shane Diaczuk说。“在目前的利率环境下,该项机构特定投资组合限制,将不会约束任何一家机构的承销方法。这种方法允许各机构继续以过去相同的方式在相对基础上进行竞争。”

更多房子信息欢迎加入渥太华房子群,买房卖房信息早知道!!

群已经满200人,扫描下方二维码加我们微信,邀请您入群!入群请注明:“房子群”

| 全部评论 (0) |

|---|